产品介绍product description

温馨提示:每个研究员的分析观点都不可能完全正确,请保持理性和有选择性的参考文章,才能在股市中站得更高!本号不欢迎智商不平衡的人阅读和关注。

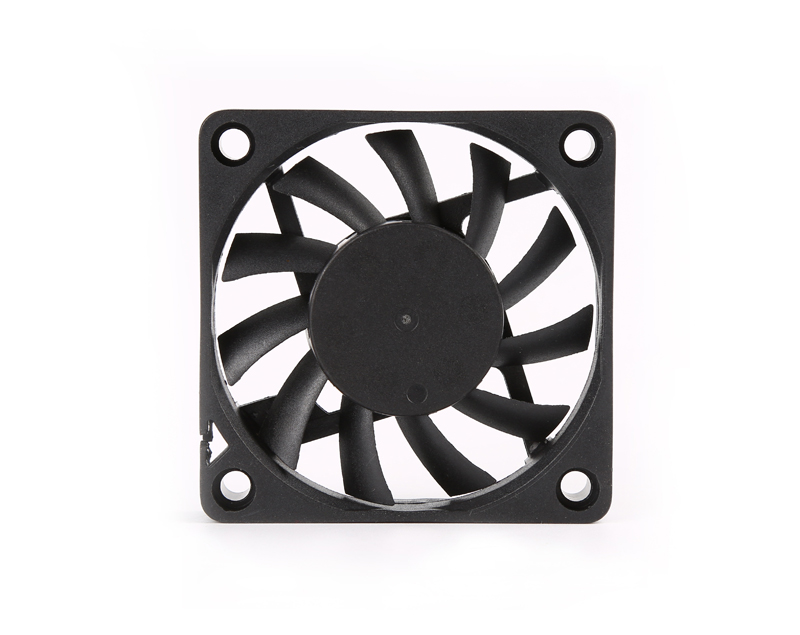

(一)企业主要从事微特电机、风机及智能化组件的研发、生产与销售,为 HVACR (采暖、通风、空调、净化与冷冻)、交通车辆、通信系统、医疗健康等行业客 户提供定制化、智能化、模块化的组件及整体解决方案,是一家具有自主研发和 创造新兴事物的能力的国家高新技术企业。公司凭借多年深厚的技术积累、优异的产品质量、快速响应的服务体系,能 够较好的响应一直在变化的下游市场需求,主要客户群体包括国内外多家具有较强 行业影响力的大规模的公司,如青岛海信、法雷奥、松下等。(二)公司基本的产品分为两类,第一类是微特电机,包括交流异步电机、直流无刷 电机、直流有刷电机三大系列;第二类是风机,包括离心式风机、横流风机、轴流 风机、特种定制风机四大系列。(三)公司的主要经营业务收入构成情况如下:

报告期内,公司产能利用率分别为 99.80%、96.38%、93.02%和 107.64%,公司目前产能已经基本饱和,不能够满足公 司业务规模持续增长的需要。募投项目通过增加产能满足公司业务规模增长的需 要,公司这次募集资金投资项目与现有的主营业务在产业链、技术关联性、市场 等方面均有着极高的关联度,新增产品营销售卖对象主要系公司现在存在客户,有助于公 司实现新增产能的有效消化,并为未来进一步增长提供产能空间。同时,募投项 目将对现有的电机和风机生产线进行自动化、智能化技术升级,建设自动化程度 较高的柔性生产线,提升公司产品制造效率、改善产品制造工艺、提升定制化生 产水平。公司通过募投项目优化、新增产能、提升产品质量,有利于借助现有销 售渠道维护现有客户、开拓新客户。

(一)中国是全球微特电机的第一大生产国,产量全球占比 70%左右。2018-2020 年,中国微特电机的产量分别约为 132 亿台、136 亿台、139 亿台,未来市场规 模将继续稳定增长(数据来源:2020 年中国微电机市场现状分析,)。微特电机制造业的增长主要由下游 需求拉动,在汽车电动化、工业自动化的驱动下全球微特电机市场将继续稳定增 长。由于成本优势及巨大的产品应用市场,我国已经取代日韩,成为中、低档微 特电机的主要生产国;同时随技术进步和微电机应用场景范围的拓展,我国企业正 逐步扩大中、高档微特电机的生产规模和国际市场占有率。全球微特电机 2018-20 20 年的市场规模分别为 281.30 亿美元。

我国微特电机行业起步于 20 世纪 50 年代,开始时主要是为满足国防武器装 备的需要而进行研究和生产,之后随国民经济发展的发展,微电机的需求量慢慢的变大,应用也扩展到家电、信息设备、汽车等多种领域。由于人力成本较低、技术水平的逐步的提升和经济加快速度进行发展等因素,中国生产 的微特电机具有成本低、质量高的性价比优势,中国成为微特电机生产和出口大 国,欧美等成熟市场是中国微特电机的主要出口国。微特电机的下游应用、行业发展与经济发展程度、技术水平密切相关。随着 智能化、自动化、信息化大潮在生产、生活所有的领域的推进,微特电机产品已有 数千品种,应用领域也十分普遍,主要的下游应用包括家用电器、汽车、计算机 设备、办公设备、空气进化设施、医疗器械、视听设备、工业生产设备、机器人、 电动工具等行业。可以说,凡是需要驱动的地方基本都有微电机的身影。2017 年全球微特电机应用最多的是信息行业,占微特电机使用量的 29%;家用电器次 之,占 26%;武器、航空、农业、轻纺、医疗、包装等应用领域占 20%;汽车 领域占 13%;视像处理占 7%;工业控制及其他占 5%。我国 HVACR 风机行业是随着经济发展、人民生活水平提升而发展起来的。其研发、生产始于上世纪 70 年代末,并经历了引进—消化—再创新的过程。到 上世纪 90 年代随着我们国家 HVACR 行业的逐步专业化,风机的设计生产也逐渐成 熟。进入 21 世纪,国内 HVACR 行业取得了长足的进步,作为 HVACR 行业的 重要产品,我国空调器的产量和销量都位居世界前列,相应的配套风机生产企业迅速成长,研发、制造及检验测试能力逐步的提升,逐渐掌握了设计、开发、制造的关 键技术,不仅占据了国内市场,还开始步入国际大品牌的供应链中,参与国际市场 的竞争。根据 2009 年统计数据,不考虑普通家用空调,我国仅中央空调用风机市场 总销量即为 1,172.60 万台(数据来源:制冷与空调,2010.12)。此后,我国空 调制造业保持增长趋势,包括普通家用空调和中央空调在内的空调产量由 2009 年的 8,153.27 万台增长到 2020 年的 21,064.60 万台(数据来源:Wind 数据、国 家统计局),为我国 HVACR 风机行业带来非常大市场空间。家用空气净化器所需风机和工业生产所需的洁净室用风机亦是 HVACR 风 机行业的重要产品。当前,随着时下人们对生活质量、环境质量关注度提高,家用空 气净化器市场呈现迅速增长的势头。工业生产方面,随着我们国家制造业逐步转型升 级,国防军工、航天航空、精密仪器、半导体集成电路、电子元器件等行业的研 发、生产的全部过程中,不能离开洁净室的应用。《中国制造 2025》的五大工程和十 大领域将为空气净化行业及相关风机产品带来重要市场机遇。

(二)微特电机种类非常之多,所实现功能及其技术指标千差万别。因此,不同应用领 域的微特电机往往构成独立的细分市场,对应的主要厂家和竞争水平也不同。在信息处理设备所需的微特电机领域,日本企业具有领头羊。该领域内, 日本的电产在硬盘主轴电机、光盘驱动器主轴电机市场占有率最高,IT 设备用 轴流风扇电机也是日本厂家的强项,美蓓亚、电产、Sanyo(山洋)具有较高的 市场占有率。汽车微特电机领域同样是日本企业主导的市场。日本的电产、阿斯莫、三叶、 电装、万宝至占据主要市场占有率。除日本厂家外,德国的博泽在汽车微特电机领 域也具有较高知名度。白色家电微特电机领域,中国企业占有较大份额。目前,中国已成为白色家 电产量第一的大国,国内有相当数量的企业从事白色家电用微特电机生产,并在 珠三角和长三角地区形成了相关产业集群和生产基地。比较知名的企业有威灵控 股、大洋电机、卧龙电气、章丘海尔(2014 年被卧龙电气收购)、杭州松下马 达、电产芝浦、江苏富天江。这一些企业依托品牌优势及其与下游家电生产商的长 期合作伙伴关系,掌握了较大市场占有率。中国白色家电用微特电机领域存在较多企业 作为下游家电企业的关联公司制作微特电机。威灵控股是美的集团股份有限公司 关联企业,也因此成为空调电机行业领域的领军企业;江苏富天江是江苏小天鹅三江电器和日本富士通的合资企业;杭州松下马达是日本松下电器在中国的合资 企业;电产芝浦是日本电产在中国的独资企业;章丘海尔在洗衣机电机市场占有 率比较高,于 2014 年被卧龙电气收购;卧龙电气依托卧龙集团,产品涵盖各类 电机及其控制组件;大洋电机是少有的独立企业,早期主要是依靠空调用电机产品, 之后通过对新能源汽车电机领域的大力开拓取得了良好发展。除上述情形外,微 特电机其他下业未体现出明显的微特电机自产或外采特征。HVACR 微特电机领域,德国企业居于主导地位,知名度较高的有依必安派 特和施乐佰。国内市场上,HVACR 领域知名的风机企业有盈峰环境科技集团股份有限公 司、浙江亿利达风机股份有限公司、泛仕达机电股份有限公司、南方风机股份有 限公司、浙江金盾风机股份有限公司、江苏中联风能机械股份有限公司。改革开 放初期,我国 HVACR 领域使用的风机产品大多被国际大品牌占据。根据产业信息网的数据,2020 年我国微特电机产量为 139 亿台,公司 2020 年微特电机产量为 451.14 万台,据此测算,2020 年公司在中国微特电机市场占 有率为 0.03%。由于无其他同行业企业市场占有率的公开数据,无法进一步测算 公司市场占有率的排名情况。

微特电机和风机的应用领域均十分普遍,不同的下游应用对相关这类的产品的要求 存在非常明显差异。因此,针对不同的下业,微特电机和风机行业内存在众多不 同制造商,他们分布于不同的细致划分领域。发行人产品主要使用在于 HVACR、交通 车辆、通信系统、医疗器械等领域。在该细分市场,主要的企业如下:1、大洋电机 , 股票代码为 002249.SZ。2、威灵控股。3、泛仕达。4、依必安派特。发行人与同行业可比公司相比的竞争优势和竞争劣势。

报告期各期末,公司应收账款账面余额分别为 12,596.18 万元、13,123.51 万 元、14,857.88 万元和 19,063.13 万元,呈逐年递增趋势。公司一年以内的应收账 款余额占比分别为 96.00%、95.72%、96.59%和 97.95%,账龄结构良好。公司与 主要客户均保持了较长时间的合作伙伴关系,且报告期各期末应收账款账龄较短,应 收账款质量较高,发生坏账的风险概率较低。但如果未来出现重大不利影响因素 或突发事件,不排除有几率发生因应收账款不能及时收回而形成坏账的风险,从而 对公司的资金使用效率及经营业绩产生不利影响。

报告期各期末,公司存货账面余额分别为 8,515.71 万元、8,673.85 万元、 9,735.39 万元和 12,870.13 万元,整体较为稳定。企业主要按照每个客户订单确定生 产计划和原材料采购计划,并会对部分通用产品以及部分长期合作客户的定制化 产品做短期的提前安排,以保证按时交货。由于公司部分产品定制化程度较高, 存在一定量的专用原材料,因此若客户减少甚至取消部分定制化产品的订单,公 司针对该产品已经储备的原材料、半成品及产成品等将面临发生跌价损失的风 险,从而对公司生产经营造成不利影响。

基于公司目前的经营状况和市场环境,经初步测算,公司 2022 年 1-3 月的 业绩预计情况如下:

公司的基本的产品就是微特电机和风机,这样的产品下游应用十分普遍,竞争也充分,公司说技术和部件不会受外部管制,意思是公司产品科技含量不高,看到净利润率就知道了,对比同行业巨头,公司规模和市占率属于微型,报告期内业绩非常平庸,没有一点亮点,而且应收账过大,前景不算美好,短线 亿左右估值,无风建议一般关注,发行市值比较低,开盘没有破发风险,建议积极申购。

温馨提示:对于新股预测表的价格,无风重点是指开盘价,不是指开盘后跌到这一个位置。从炒作情绪来说,高开低走太伤人气,就算高开了跌到某个价位也不建议接盘,除非庄占比资金介入量明显暴增。预测表是看重公司上市前的财务质地和行业前景,新股后期有波动是正常的,个人看法会随着资金的喜好和题材的发酵而改变前期观点(请关注本号每天复盘,会更新不同的估值分析观点),请谨慎和理性参考,本文内容不做任何投资建议,据此操作风险自理。返回搜狐,查看更加多